Bilanz: fairvesta Mercatus IX GmbH & Co. KG – Wertberichtigung des Immobilienbestandes über 28 Millionen

Es ist eine Bilanz die eine „Wertberichtigung des Immobilienbestandes“ in Höhe von über 28 Millionen Euro beinhaltet. Ein Wert der natürlich eine bedeutende Auswirkung auf die hier veröffentlichte Bilanz hat. Auch das ist eine Auswirkung der neuen rechtlichen Bestimmungen, die jährliche Neubewertung der Immobilien. Dies kann dann in einem Jahr zu deutlichen Abschreibungen der Werte führen, und in einem anderen Jahr dann zu einer Aufwertung.

fairvesta Mercatus IX GmbH & Co. KG

Tübingen

Jahresabschluss zum Geschäftsjahr vom 01.01.2015 bis zum 31.12.2015

Bilanz

zum 31. Dezember 2015

fairvesta Mercatus IX GmbH & Co. KG

A. Aktiva

| 31.12.2015 | 31.12.2014 | |||

| € | T€ | |||

| I. Investmentanlagevermögen | ||||

| 1. Sachanlagen | 103.229.670,93 | 101.700 | ||

| 2. Anschaffungsnebenkosten | 954.340,12 | 1.069 | ||

| 3. Barmittel und Barmitteläquivalente | ||||

| a) Täglich verfügbare Bankguthaben | 24.835.718,10 | 18.003 | ||

| 4. Forderungen | ||||

| a) Forderungen aus der Bewirtschaftung | 83.474,39 | 130 | ||

| b) Andere Forderungen | 1.631,00 | 85.105,39 | 5 | 135 |

| 5. Sonstige Vermögensgegenstände | 174.728,14 | 476 | ||

| 129.279.562,68 | 121.383 | |||

|

B. Passiva |

||||

| 1. Rückstellungen | 387.788,34 | 357 | ||

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | ||||

| a) aus anderen Lieferungen und Leistungen | 224.411,09 | 260 | ||

| 3. Sonstige Verbindlichkeiten | ||||

| a) gegenüber Gesellschaftern | 0,00 | 1 | ||

| b) Andere | 20.203,71 | 20.203,71 | 39 | 40 |

| 4. Passive Rechnungsabgrenzung | 0,00 | 3 | ||

| 5. Eigenkapital | ||||

| a) Kapitalanteile bzw. gezeichnetes Kapital | 89.515.880,68 | 87.432 | ||

| b) Kapitalrücklage | 5.885.992,62 | 5.887 | ||

| c) Nicht realisierte Gewinne /Verluste aus der Neubewertung | 28.211.507,92 | 22.610 | ||

| d) Realisiertes Ergebnis des Geschäftsjahres | 5.033.778,32 | 128.647.159,54 | 4.794 | 120.723 |

| 129.279.562,68 | 121.383 |

Gewinn- und Verlustrechnung

für die Zeit vom 1. Januar bis 31. Dezember 2015

fairvesta Mercatus IX GmbH & Co. KG

| 2015 | 2014 | |||

| GuV | € | T€ | ||

| I. Investmenttätigkeit | ||||

| 1. Erträge | ||||

| a) Erträge aus Sachwerten | 10.047.180,48 | 8.278 | ||

| b) Zinsen und ähnliche Erträge | 15,42 | 13 | ||

| c) Sonstige betriebliche Erträge | 50.620,02 | 53 | ||

| Summe der Erträge | 10.097.815,92 | 8.344 | ||

| 2. Aufwendungen | ||||

| a) Bewirtschaftungskosten | 2.238.303,15 | 1.633 | ||

| b) Verwaltungsvergütung | 3.206.940,72 | 2.610 | ||

| c) Verwahrstellenvergütung | 42.973,08 | 26 | ||

| d) Prüfungs- und Veröffentlichungskosten | 13.034,77 | 12 | ||

| e) Sonstige Aufwendungen | 747.302,97 | 1.028 | ||

| Summe der Aufwendungen | 6.248.554,69 | 5.309 | ||

| 3. Ordentlicher Nettoertrag | 3.849.261,23 | 3.035 | ||

| 4. Veräußerungsgeschäfte | ||||

| a) Realisierte Gewinne | 1.184.517,09 | 1.759 | ||

| Ergebnis aus Veräußerungsgeschäften | 1.184.517,09 | 1.759 | ||

| 5. Realisiertes Ergebnis des Geschäftsjahres | 5.033.778,32 | 4.794 | ||

| 6. Zeitwertänderung | ||||

| a) Erträge aus der Neubewertung | 6.018.083,25 | 22.700 | ||

| b) Aufwendungen aus der Neubewertung | 165.440,80 | 37 | ||

| c) Abschreibungen Anschaffungsnebenkosten | 251.059,31 | 53 | ||

| Summe des nicht realisierten Ergebnisses des Geschäftsjahres | 5.601.583,14 | 22.610 | ||

| 7. Ergebnis des Geschäftsjahres | 10.635.361,46 | 27.404 |

Anhang

für das Geschäftsjahr vom 01. Januar 2015 bis zum 31. Dezember 2015

fairvesta Mercatus IX GmbH & Co. KG

1. Allgemeine Angaben

Der Jahresabschluss der fairvesta Mercatus IX GmbH & Co. KG für das Geschäftsjahr vom 01. Januar 2015 bis zum 31. Dezember 2015 wurde nach den Vorschriften des Kapitalanlagegesetzbuchs (KAGB), der Kapitalanlage-Rechnungslegungs- und Bewertungsverordnung (KARBV) und den für Investmentkommanditgesellschaften geltenden Regelungen des Handelsgesetzbuches (HGB) erstellt.

Bei der fairvesta Mercatus IX GmbH & Co. KG handelt es sich um eine extern verwaltete Investmentkommanditgesellschaft. Sie verfügt über kein eigenes Betriebsvermögen. Sämtliche Vermögensgegenstände und Schulden sind dem Investmentvermögen zugeordnet. Entsprechend wurden für sämtliche Vermögensgegenstände und Schulden die Bilanzierungs- und Bewertungsvorschriften gem. § 135 KAGB angewendet.

Die Bilanz der fairvesta Mercatus IX GmbH & Co. KG wurde in Staffelform aufgestellt. Die Gliederung und der Ausweis von Vermögensgegenständen und Schulden sowie der Aufwendungen und Erträge der Gewinn- und Verlustrechnung erfolgt entsprechend den Vorschriften des § 101 KAGB und den anzuwendenden allgemeinen Regelungen des HGB. Die Gliederung der Bilanz (in Staffelform) und der Gewinn- und Verlustrechnung erfolgt gemäß den Vorgaben des § 135 Abs. 3 KAGB i.V.m. der KARBV.

2. Bilanzierungs- und Bewertungsgrundsätze

Die Bewertung der Immobilien erfolgt im Jahr der Anschaffung entsprechend § 271 Abs. 1 Nr. 1 KAGB mit dem Kaufpreis des Vermögensgegenstandes und nicht mit dem festgestellten Verkehrswert bei Ankauf. Somit werden im Jahr der Anschaffung keine stillen Reserven (Differenz zwischen Kaufpreis und aktuellem Verkehrswert) dieser Vermögensgegenstände ausgewiesen.

Im Jahresabschluss des Jahres, das auf die Anschaffung folgt, erfolgt die Bewertung gemäß § 30 KARBV mit dem Verkehrswert. Die Verkehrswertermittlung erfolgt als Ertragswertermittlung gemäß § 271 KAGB i.V.m. § 169 KAGB in Form von Bewertungsgutachten durch gemäß § 216 Abs. 2 KAGB bestellte externe Bewerten Die Bewertungen erfolgen spätestens nach Ablauf der Frist des § 271 Abs. 1 Nr. 1 KAGB entsprechend der Vorschriften des § 272 Abs. 1 KAGB mindestens einmal jährlich.

Die Verkehrswertgutachten beinhalten die Vermietungssituation zum 31.12.2015. Bereits abgeschlossene Neuvermietungen im neuen Geschäftsjahr bzw. Vermietungsanbahnungen werden bei der Ermittlung der Verkehrswerte nicht berücksichtigt.

Die Bewertung der Anschaffungsnebenkosten erfolgt gem. § 30 Abs. 2 Nr. 1 KARBV mit den angefallenen Kosten (Wertansatz gem. § 255 Abs. 1 HGB). Diese wurden bisher bei den Bilanzwerten der Immobilien hinzu aktiviert. Gemäß § 271 Abs. 1 Nr. 2 KAGB sind Anschaffungsnebenkosten für Immobilien, deren Nutzen- und Lastenübergang bei Erwerb nach dem 22.07.2014 liegt, gesondert auszuweisen und aufgrund der vorgesehenen Haltedauer über fünf Jahre abzuschreiben.

Bankguthaben werden zu Nominalwerten angesetzt.

Forderungen und sonstige Vermögensgegenstände werden zum Nominalwert angesetzt. Einzelwertberichtigungen auf Forderungen werden aus Vorsichtsgründen auf alle Forderungen aus der Bewirtschaftung und auf noch ausstehende Erträge aus Sachwerten in Höhe des geschätzten Ausfallrisikos vorgenommen.

Die Rückstellungen erfassen alle erkennbaren Risiken und ungewisse Verbindlichkeiten und sind mit dem Erfüllungsbetrag bewertet, der nach vernünftiger kaufmännischer Beurteilung notwendig ist.

Verbindlichkeiten aus Lieferungen und Leistungen werden mit ihrem Erfüllungsbetrag bilanziert.

3. Erläuterungen zur Bilanz

Das Investmentanlagevermögen entspricht den Vorgaben des § 21 KARBV. Gemäß den Anlagebedingungen handelt es sich bei diesem Fonds um Investmentumlaufvermögen.

Bei Sachwerten (Immobilien), die vor dem 22. Juli 2014 für die fairvesta Mercatus IX GmbH & Co. KG angeschafft wurden, werden die Anschaffungsnebenkosten nicht gemäß § 271 Abs. 1 Nr. 2 KAGB gesondert ausgewiesen, sondern sind zusammen mit der jeweiligen Immobilie aktiviert. Die in 2015 angeschafften Immobilien wurden mit Kaufpreisen bewertet.

Demgemäß sind die ausgewiesenen Anschaffungsnebenkosten im Zusammenhang mit Immobilien angefallen, bei denen der Übergang von Nutzen und Lasten nach dem 22. Juli 2014 erfolgte.

In den Sachanlagen sind sowohl Immobilien mit € 102.893.000,00 (Vorjahr T€ 101.516), als auch geleistete Anzahlungen i.H.v. € 336.670,93 (Vorjahr T€ 184) beinhaltet.

Die Bankguthaben umfassen täglich fällige Geldbestände bei den Verwahrstellen. Sowohl die Forderungen als auch die Verbindlichkeiten sind innerhalb eines Jahres fällig.

Die Zusammensetzung des Immobilienvermögens der Gesellschaft ergibt sich aus der Vermögensaufstellung in Abschnitt 8 des Anhangs.

Zum Bilanzstichtag 31.12.2015 ergab sich ein Net Asset Value (NAV) von € 128.647.159,54.

4. Erläuterungen zur Gewinn- und Verlustrechnung

Insgesamt konnte die Gesellschaft Erträge in Höhe von T€ 10.098 (Vorjahr T€ 8.344) vereinnahmen. Die Erträge setzen sich im Wesentlichen aus Mieteinnahmen in Höhe von T€ 10.047 (Vorjahr T€ 8.278) und sonstigen betrieblichen Erträgen in Höhe von T€ 51 (Vorjahr T€ 53) zusammen.

Die Aufwendungen betreffen im Wesentlichen die Verwaltungsvergütung in Höhe von T€ 3.207 (Vorjahr T€ 2.610), Bewirtschaftungskosten der Immobilien in Höhe von T€ 2.238 (Vorjahr T€ 1.633), Verwahrstellenvergütung in Höhe von T€ 43 (Vorjahr T€ 26), Prüfungs- und Veröffentlichungskosten in Höhe von T€ 13 (Vorjahr T€ 12) und sonstige Aufwendungen in Höhe von T€ 747 (Vorjahr T€ 1.028). Die sonstigen Aufwendungen beinhalten vor allem Gewerbesteuer in Höhe von T€ 231, Rechts- und Beratungskosten in Höhe von T€ 218, Treuhand- und Geschäftsführungsvergütungen in Höhe von T€ 130 und nicht abzugsfähige Vorsteuer in Höhe von T€ 127.

Gewinne durch die Veräußerung von Immobilien fielen im Geschäftsjahr in Höhe von T€ 1.185 an.

Das nicht realisierte Ergebnis aus der Neubewertung betrug in 2015 T€ 5.602.

In Summe ergeben sich nicht realisierte Gewinne aus der Neubewertung in Höhe von T€ 28.212 (Vorjahr T€ 22.610).

5. Angaben zu den Mitgliedern der Geschäftsführung

Während des abgelaufenen Geschäftsjahres wurden die Geschäfte des Unternehmens — unverändert — von der alleinvertretungsberechtigten Geschäftsführerin fairvesta Geschäftsführungsgesellschaft mbH, Tübingen geführt.

6. Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres | Wert pro Anteil |

| 31.12.2015 | € 128.647.159,54 | 109% |

| 31.12.2014 | € 120.723.098,76 | 103% |

| 31.12.2013 | € 95.991.795,56 | 82% |

| 31.12.2012 | € 95.910.575,82 | 81% |

In der Platzierungs- und Investitionsphase werden Immobilien im Jahr der Anschaffung mit dem Anschaffungspreis und nicht mit dem Verkehrswert berücksichtigt (siehe auch Bilanzierungs- und Bewertungsgrundsätze in Abschnitt 2 des Anhangs).

Bei dem Wert pro Anteil ist zu berücksichtigen, dass ein Teil der Anleger jährlich eine Auszahlung i.H.v. 6,5 % erhalten hat, während sich bei den Anlegern ohne jährliche Auszahlungen das virtuelle Kapitalkonto um 6,5 % erhöht. Der exakte Wert der persönlichen Beteiligung kann dem persönlichen Kontoauszug und dessen Erläuterungen entnommen werden.

7. Stand „Virtuelles Kapitalkonto“ aller Beteiligten der fairvesta Mercatus IX GmbH & Co. KG zum 31.12.2015

Gesamtanteile: € 138.933.526,00, hiervon eingezahlt: € 117.719.852,46.

Bei Nichtauszahlung der jährlich möglichen gewinnunabhängigen Entnahme erhöht sich der Stand des virtuellen Kapitalkontos um 6,5 % der Kommanditeinlage ohne Agio und erhöht damit die Summe der Gesamtanteile in Form einer internen Gutschrift.

8. Vermögensaufstellung gem. § 10 Abs. 1 KARBV

I. Immobilien

| Kenngröße | Kennzahl |

| Anzahl Objekte | 37 |

| VKW Stand 31.12.2015 | 102.893.000,00 € |

| Summe Grundstücksgröße | 330.943,00 m2 |

| Summe Mietfläche | 101.191,66 m2 |

| Leerstandsfläche | 8.502,36 m2 |

| Durchschn. WALT* in Jahren | 3,79 |

| Fremdfinanzierungsquote | 0,0 % |

*Der WALT (weighted average lease term) gibt die durchschnittliche Restlaufzeit in Jahren aller Mietverträge des Objektes an, gewichtet nach den jeweiligen Nettokaltmieten der Mieter.

Immobilienbestand 31.12.2015

fairvesta Mercatus IX GmbH & Co.KG

| Objekt | Objekt Art | Baujahr/ Umbaujahr | JNKM 31.12.2015 in € | WALT | Vermietungsfläche in m2 |

| Altenburg | EKZ | 2004 | 119.700,00 | 3,84 | 1.050,00 |

| Apolda | EKZ | 2004 | 117.032,40 | 3,84 | 1.121,00 |

| Aschersleben | EKZ | 2007 | – | – | – |

| Bad Berta | EKZ | 2002 | 113395,44 | 1,35 | 1.231,00 |

| Bad Freienwalde | EKZ | 1994 | 54.000,00 | 1,67 | 1.495,80 |

| Bad Kleinen | EKZ | 1993 | 86.218,80 | 7,84 | 1.816,00 |

| Blankenstein | EKZ | 2003 | 101,831,88 | 2,49 | 1.310,00 |

| Burhave/ Butjadingen | EKZ | 2001 | 101.164,08 | 3,84 | 1.037,00 |

| Chemnitz | EKZ | 2004 | 212.292,00 | 3,24 | 1.602,11 |

| Coswig | EKZ | 2005 | |||

| Elbingerode | EKZ | 2002 | 116,337,00 | 3,84 | 1.118,00 |

| Franzburg | EKZ | 1991 | 108.074,76 | 5,50 | 1.320,00 |

| Friedland | EKZ | 1992 | 93.588,12 | 0,95 | 937,48 |

| Gera | EKZ | 2006 | 567.936,60 | 5.259,37 | |

| Grimma- Hohnstädt | EKZ | 1997/ 2007 | 837.000,00 | 13.427,00 | |

| Handewitt | EKZ | 2006 | 127.200,00 | 1.000,00 | |

| Hillerse | EKZ | 2002 | 101.164,08 | 3,84 | 1.037,00 |

| Kirchberg | EKZ | 2004 | 404.082,84 | 3.411,00 | |

| Könnern | EKZ | 2004 | – | – | – |

| Langenbernsdorf | EKZ | 2003 | 100.276,56 | 2,19 | 909,00 |

| Limbach-Oberfrohna | EKZ | 2002 | 183.849,60 | 3,96 | 1.862,35 |

| Loxstedt | EKZ | 2000 | |||

| Lübz | EKZ | 1993 | 920.807,88 | 14.066,32 | |

| Lützen | EKZ | 2004 | 99.600,00 | 8,85 | 1.055,00 |

| Neustadt | EKZ | 1997 | 73.200,00 | 3,00 | 1.241,00 |

| Nordholz | EKZ | 2002 | 295.823,64 | 6,84 | 2.595,17 |

| Oderberg | EKZ | 1997 | 178.653,00 | 2,45 | 2.062,00 |

| Paderborn | BG | 2000 | 972.570,96 | 2,43 | 16.051,43 |

| Pasewalk | EKZ | 1993 | 50.688,00 | 0,88 | 1.222,00 |

| Quedlinburg | EKZ | 2003 | 113.520,00 | 2,67 | 1.037,00 |

| Rengsdort | BG | 2004 | 623.046,36 | 17,00 | 6.152,00 |

| Rositz | EKZ | 1992 | 71.040,00 | 2,90 | 1.294,00 |

| Schirgiswalde | EKZ | 1994 | 91.943,04 | 1,77 | 1.407,00 |

| Schwarzheide | EKZ | 2005 | – | – | – |

| St rausberg | EKZ | 1999 | 124.351,92 | 1,91 | 1.168,00 |

| Tarmstedt | EKZ | 2004 | 197.730,60 | 3,16 | 1.522,50 |

| Teisnach | EKZ | 2003 | 125.323,56 | 3,84 | 1.056,00 |

| Thaleischweiler | EKZ | 2001 | 139.492,20 | 4,41 | 2.158,00 |

| Wanzleben | EKZ | 2001 | 107.908,20 | 0,74 | 1.037,00 |

| Waren | EKZ | 1995 | 147.911,40 | 1.881,88 | |

| Weida | EKZ | 2004 | – | – | – |

| Wittmund | EKZ | 2002 | 115.797,12 | 3,84 | 1.117,00 |

| Wriezen | EKZ | 1996 | 176.762,52 | 2,31 | 2.124,25 |

| 43 | 8.171.314,56 | 101.191,66 |

| Objekt | Objekt Art | Grundstück in m2 | Leerstand in m2 | Nutzungsausfallentgeltquote | Höhe der geplanten Entwicklungs- Maßnahmen in € |

| Altenburg | EKZ | 5.353,00 | 0,00 | 0% | 50.000,00 |

| Apolda | EKZ | 5.270,00 | 0» | 0% | 50.000,00 |

| Aschersleben | EKZ | – | – | ||

| Bad Berta | EKZ | 3.938,00 | 0,00 | 0% | 50.000,00 |

| Bad Freienwalde | EKZ | 6.501,00 | 0,00 | 0% | 50.000,00 |

| Bad Kleinen | EKZ | 5.347,00 | 270,00 | 15% | 50.000,00 |

| Blankenstein | EKZ | 6.289,00 | 290,00 | 22% | 50.000,00 |

| Burhave/ Butjadingen | EKZ | 5.207,00 | 0,00 | 0% | 50.000,00 |

| Chemnitz | EKZ | 10.466,00 | 0,00 | 0% | 50.000,00 |

| Coswig | EKZ | ||||

| Elbingerode | EKZ | 5934,00 | 0,00 | 0% | 50.000,00 |

| Franzburg | EKZ | 5.148,00 | 0,00 | 0% | 50.000,00 |

| Friedland | EKZ | 6.074,00 | 0,00 | 0% | 50.000,00 |

| Gera | EKZ | 13.451,00 | 0,00 | 0% | 1.500.000,00 |

| Grimma- Hohnstädt | EKZ | 31.519,00 | 0,00 | 0% | 50.000,00 |

| Handewitt | EKZ | 5.062,00 | 0,00 | 0% | 50.000,00 |

| Hillerse | EKZ | 5.184,00 | 0,00 | 0% | 1.500.000,00 |

| Kirchberg | EKZ | 12.353,00 | 108,00 | 3% | 50.000,00 |

| Könnern | EKZ | – | – | – | – |

| Langenbernsdorf | EKZ | 5.000,00 | 0,00 | 0% | 50.000,00 |

| Limbach-Oberfrohna | EKZ | 5.881,00 | 0,00 | 0% | 50.000,00 |

| Loxstedt | EKZ | ||||

| Lübz | EKZ | 54.434,00 | 2.002,61 | 14% | 5.000.000,00 |

| Lützen | EKZ | 6.137,00 | 0,00 | 0% | 50.000,00 |

| Neustadt | EKZ | 8.854,00 | 0,00 | 0% | 50.000,00 |

| Nordholz | EKZ | 11.724,00 | 0,00 | 0% | 50.000,00 |

| Oderberg | EKZ | 11.799,00 | 212,00 | 10% | 50.000,00 |

| Paderborn | BG | 16.964,00 | 3.845,00 | 24% | 200.000,00 |

| Pasewalk | EKZ | 3.953,00 | 124,00 | 10% | 50.000,00 |

| Quedlinburg | EKZ | 4.982,00 | 0,00 | 0% | 50.000,00 |

| Rengsdort | BG | 11.801,00 | 0,00 | 0% | 50.000,00 |

| Rositz | EKZ | 3.454,00 | 120,00 | 9% | 50.000,00 |

| Schirgiswalde | EKZ | 3.933,00 | 172,00 | 12% | 50.000,00 |

| Schwarzheide | EKZ | – | – | – | – |

| St rausberg | EKZ | 4.234,00 | 0,00 | 0% | 50.000,00 |

| Tarmstedt | EKZ | 5.866,00 | 0,00 | 0% | 50.000,00 |

| Teisnach | EKZ | 4.419,00 | 0,00 | 0% | 50.000,00 |

| Thaleischweiler | EKZ | 8.981,00 | 693,00 | 32% | 50.000,00 |

| Wanzleben | EKZ | 3.493,00 | 0,00 | 0% | 1.500.000,00 |

| Waren | EKZ | 5.065,00 | 93,00 | 6% | 50.000,00 |

| Weida | EKZ | – | – | – | – |

| Wittmund | EKZ | 4.625,00 | 0,00 | 0% | 50.000,00 |

| Wriezen | EKZ | 13.148,00 | 572,75 | 27% | 50.000,00 |

| 43 | 330.943,00 | 8.502,36 | 8% | 11.300.000,00 |

| Objekt | Objekt Art | Erläuterung | Kaufdatum Urkunde | Summe der ANK nach KAGB in € | Verkehrswert/ Bilanzwert Objekt nach KAGB 31.12.2014 in € |

| Altenburg | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 1400.000,00 |

| Apolda | EKZ | Instandhaltung und Instandsetzung | 15,12,2012 | 1.390.000,00 | |

| Aschersleben | EKZ | 26.09.2013 | 2,160.000,00 | ||

| Bad Berta | EKZ | Instandhaltung und Instandsetzung | 19.12.2013 | 667.194,19 | |

| Bad Freienwalde | EKZ | Instandhaltung und Instandsetzung | 27.09.2012 | – | 672.000,00 |

| Bad Kleinen | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | 900.000,00 | |

| Blankenstein | EKZ | Instandhaltung und Instandsetzung | 19.12.2013 | – | 832.784,85 |

| Burhave/ Butjadingen | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 1.220.000,00 |

| Chemnitz | EKZ | Instandhaltung und Instandsetzung | 19.12.2013 | – | 1872.185,95 |

| Coswig | EKZ | 19.12.2013 | 1.280.000,00 | ||

| Elbingerode | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 1.400.000,00 |

| Franzburg | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 920.000,00 |

| Friedland | EKZ | Instandhaltung und Instandsetzung | 27.09.2012 | – | 1.110.000,00 |

| Gera | EKZ | Flächenerweiterung bei Bestandsmietern Aldi und DM zzgl. Auflagen B-Plan-Änderungen; Abschluss bis Ende 2017 | 02.10.2012 | – | 7.345.000,00 |

| Grimma- Hohnstädt | EKZ | Instandhaltung und Instandsetzung | 17.07.2014 | 526.084,25 | 7.490.000,00 |

| Handewitt | EKZ | Instandhaltung und Instandsetzung | 22.09.2014 | 101.814,89 | 0,00 |

| Hillerse | EKZ | Neubau Netto-Filiale für Bestandsmieter; befindet sich noch in Planung, Realisierung Ende 2017/2018 | 15.12.2012 | – | 1.120.000,00 |

| Kirchberg | EKZ | Instandhaltung und Instandsetzung | 02.10.2012 | – | 4.765.000,00 |

| Könnern | EKZ | – | 19.12.2013 | – | 937.253,05 |

| Langenbernsdorf | EKZ | Instandhaltung und Instandsetzung | 19.12.2013 | – | 888.456,43 |

| Limbach-Oberfrohna | EKZ | Instandhaltung und Instandsetzung | 19.12.2013 | – | 1.618.663,46 |

| Loxstedt | EKZ | 27.03.2013 | – | 1.270.000,00 | |

| Lübz | EKZ | Revitalisierung EKZ; Fertigstellung Ende 2017 | 17.07.2014 | 555.691,06 | 6.510.000,00 |

| Lützen | EKZ | Instandhaltung und Instandsetzung | 19.12.2013 | – | 922.272,84 |

| Neustadt | EKZ | Instandhaltung und Instandsetzung | 27.09.2012 | – | 1.000.000,00 |

| Nordholz | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 3.680,000,00 |

| Oderberg | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 1.855.000,00 |

| Paderborn | BG | Instandhaltung und Instandsetzung | 24.02.2012 | – | 20.750.000,00 |

| Pasewalk | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 355.000,00 |

| Quedlinburg | EKZ | Instandhaltung und Instandsetzung | 13.12.2012 | – | 1.220.000,00 |

| Rengsdort | BG | Instandhaltung und Instandsetzung | 12.07.2012 | – | 8.750.000,00 |

| Rositz | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 545.000,00 |

| Schirgiswalde | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 870.000,00 |

| Schwarzheide | EKZ | – | 06.05.2014 | – | 931.755,65 |

| St rausberg | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 1.510.000,00 |

| Tarmstedt | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 2.430.000,00 |

| Teisnach | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 1.500.000,00 |

| Thaleischweiler | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 2.190.000,00 |

| Wanzleben | EKZ | Neubau Netto-Filiale für Bestandsmieter; befindet sich noch in Planung, Realisierung Ende 2017/2018 | 13.12.2012 | – | 1.090.000,00 |

| Waren | EKZ | Instandhaltung und Instandsetzung | 22.09.2014 | 74.943,00 | 0,00 |

| Weida | EKZ | – | 06.05.2014 | – | 1.038.535,46 |

| Wittmund | EKZ | Instandhaltung und Instandsetzung | 15.12.2012 | – | 1.370.000,00 |

| Wriezen | EKZ | Instandhaltung und Instandsetzung | 26.09.2013 | – | 1.740.000,00 |

| 43 | 1.258.533,20 | 101.516.101,88 |

| Objekt | Objekt Art | ANK nach KALB 31.12.2014 in € | Zugänge Objekte (Verkehrswert nach KAGB) in € | Zugänge ANK in € | Abgänge Objekte (Verkehrswert nach KAGB) in € |

| Altenburg | EKZ | _** | – | – | – |

| Apolda | EKZ | _** | – | – | – |

| Aschersleben | EKZ | _** | – | – | 2.160.000,00 |

| Bad Berta | EKZ | _** | – | – | – |

| Bad Freienwalde | EKZ | _** | – | – | – |

| Bad Kleinen | EKZ | _** | – | – | – |

| Blankenstein | EKZ | _** | – | – | – |

| Burhave/ Butjadingen | EKZ | _** | – | – | – |

| Chemnitz | EKZ | _** | – | – | – |

| Coswig | EKZ | -** | – | – | 1.280.000,00 |

| Elbingerode | EKZ | -** | – | – | – |

| Franzburg | EKZ | -** | – | – | – |

| Friedland | EKZ | -** | – | – | – |

| Gera | EKZ | _** | – | – | – |

| Grimma- Hohnstädt | EKZ | 490.403,54 | – | 9.870,00 | – |

| Handewitt | EKZ | 11.657,93 | 940.000,00 | 90.156,96 | – |

| Hillerse | EKZ | _** | – | – | – |

| Kirchberg | EKZ | _** | – | – | – |

| Könnern | EKZ | -** | – | – | 937.253,05 |

| Langenbernsdorf | EKZ | -** | – | – | – |

| Limbach-Oberfrohna | EKZ | ** | – | – | – |

| Loxstedt | EKZ | _** | – | – | 1.270.000,00 |

| Lübz | EKZ | 519.138,01 | – | 9.230,00 | |

| Lützen | EKZ | _** | – | – | – |

| Neustadt | EKZ | _** | – | – | – |

| Nordholz | EKZ | _** | – | – | – |

| Oderberg | EKZ | _** | – | – | – |

| Paderborn | BG | _** | – | – | – |

| Pasewalk | EKZ | _** | – | – | – |

| Quedlinburg | EKZ | _** | – | – | – |

| Rengsdort | BG | _** | – | – | – |

| Rositz | EKZ | _** | – | – | – |

| Schirgiswalde | EKZ | _** | – | – | – |

| Schwarzheide | EKZ | _** | – | – | 931.755,65 |

| St rausberg | EKZ | _** | – | – | – |

| Tarmstedt | EKZ | _** | – | – | – |

| Teisnach | EKZ | _** | – | – | – |

| Thaleischweiler | EKZ | _** | – | – | – |

| Wanzleben | EKZ | _** | – | – | – |

| Waren | EKZ | 47.323,00 | 870.000,00 | 27.620,00 | – |

| Weida | EKZ | _** | – | – | 1.038.535,46 |

| Wittmund | EKZ | _** | – | – | – |

| Wriezen | EKZ | _** | – | – | – |

| 43 | 1.068.522,48 | 1.810.000,00 | 136.876,36 | 7.617.544,16 |

| Objekt | Objekt Art | Zeitwertänderungen* in € | Abschreibungen ANK in € | Verkehrswert/ Bilanzwert Objekte nach KAGB 31.12.2015 in € | ANK nach KAGB 31.12.2015 in € |

| Altenburg | EKZ | 0,00 | – | 1.400.000,00 | _** |

| Apolda | EKZ | 20.000,00 | – | 1.410.000,00 | _** |

| Aschersleben | EKZ | -419,506,15 | – | 0,00 | _** |

| Bad Berta | EKZ | 392.805,81 | – | 1.060.000,00 | _** |

| Bad Freienwalde | EKZ | 73.000,00 | – | 745.000,00 | _** |

| Bad Kleinen | EKZ | -20.000,00 | – | 880.000,00 | _** |

| Blankenstein | EKZ | 507.215,15 | – | 1.340.000,00 | _** |

| Burhave/ Butjadingen | EKZ | 0,00 | – | 1.220.000,00 | _** |

| Chemnitz | EKZ | 703.414,05 | – | 2.580.000,00 | _** |

| Coswig | EKZ | -240.297,93 | – | 0,00 | _** |

| Elbingerode | EKZ | -80,000,00 | – | 1.320,000,00 | -** |

| Franzburg | EKZ | -20.000,00 | – | 900.000,00 | _** |

| Friedland | EKZ | -40.000,00 | – | 1.070.000,00 | _** |

| Gera | EKZ | 388.013,58 | – | 7.160.000,00 | _** |

| Grimma- Hohnstädt | EKZ | 2.810.000,00 | 104.723,35€ | 10.300.000,00 | 395.550,19€ |

| Handewitt | EKZ | 0,00 | 20.362,98 | 940.000,00 | 81.451,91€ |

| Hillerse | EKZ | -40.000,00 | 1.080.000,00 | _** | |

| Kirchberg | EKZ | 375.000,00 | – | 5.140.000,00 | _** |

| Könnern | EKZ | 0,00 | – | 0,00 | _** |

| Langenbernsdorf | EKZ | 321.543,57 | – | 1.210,000,00 | _** |

| Limbach-Oberfrohna | EKZ | 521.336,54 | – | 2.140.000,00 | _** |

| Loxstedt | EKZ | -461.602,17 | – | 0,00 | -** |

| Lübz | EKZ | 4.930.000,00 | 110.984,38 | 11.500.000,00 | 417.383,63 |

| Lützen | EKZ | 297.727,16 | – | 1.220.000,00 | -** |

| Neustadt | EKZ | -122.000,00 | – | 878.000,00 | -** |

| Nordholz | EKZ | 0,00 | – | 2.680.000,00 | -** |

| Oderberg | EKZ | -245.000,00 | 1.610.000,00 | -** | |

| Paderborn | BG | -2.650.000,00 | – | 18.100.000,00 | -** |

| Pasewalk | EKZ | -20.580,00 | – | 335.000,00 | -** |

| Quedlinburg | EKZ | 120.000,00 | – | 1.340.000,00 | -** |

| Rengsdort | BG | -110.000,00 | – | 8.640.000,00 | _** |

| Rositz | EKZ | -35.000,00 | – | 510.000,00 | _** |

| Schirgiswalde | EKZ | -45.000,00 | – | 825.000,00 | -** |

| Schwarzheide | EKZ | 0,00 | – | 0,00 | -** |

| St rausberg | EKZ | -220.000,00 | – | 1.290.000,00 | -** |

| Tarmstedt | EKZ | -10.000,00 | – | 2.420.000,00 | -** |

| Teisnach | EKZ | -20.000,00 | – | 1.480.000,00 | -** |

| Thaleischweiler | EKZ | -50.000,00 | – | 2.140.000,00 | -** |

| Wanzleben | EKZ | 190.000,00 | – | 1.280.000,00 | -** |

| Waren | EKZ | 0,00 | 14.988,60 | 870.000,00 | 59.954,40 |

| Weida | EKZ | 0,00 | – | 0,00 | -** |

| Wittmund | EKZ | -15.000,00 | – | 1.355.000,00 | _** |

| Wriezen | EKZ | -217.400,00 | – | 1.525.000,00 | -** |

| 43 | 5.852.642,45 | 251.059,31 | 102.893.000,00 | 954.340,13 |

Immobilien-Transaktionen in 2015

ANKAUF 2

| Objekt | Kaufdatum Urkunde | N+L-Übergang | Verkehrswert lt. Ankaufsgutachten | JNKM 31.12.2015 | Vermietungsfläche in m3 | Grundstück in m3 |

| Handewitt | 22.09.2014 | 30.01.2015 | 1.460.000,00€ | 127.200,00€ | 1.000,00 | 5.062,00 |

| Waren | 22.09.2014 | 30.01.2015 | 1.660.000,00€ | 147.911,40€ | 1.881,88 | 5.065,00 |

| Objekt | Leerstand in m3 | Leerstand % | Baujahr/ Umbaujahr | Objekt Art |

| Handewitt | 0,00 | 0% | 2006 | EKZ |

| Waren | 93,00 | 5% | 1995 | EKZ |

VERKAUF 6

| Objekt | N+L Übergang Ankauf | Verkaufsdatum Urkunde | N+L-Übergang Verkauf | Verkehrswert 31.12.2014 | Notarieller Verkaufspreis | Vermietungsfläche in m3 |

| Aschersleben | 31.12.2013 | 20.07.2015 | 30.09.2015 | 2.160.000,00 | 2.100.000,00 | 1.750,00 |

| Weida | 06.05.2014 | 20.07.2015 | 30.09.2015 | 1.038.535,46 | 1.225.000,00 | 1.166,00 |

| Coswig | 06.05.2014 | 20.07.2015 | 30.09.2015 | 1.280.000,00 | 1.250.000,00 | 1.126,00 |

| Schwarzheide | 06.05.2014 | 20.07.2015 | 30.09.2015 | 931.755,65 | 1.100.000,00 | 1.050,00 |

| Könnern | 06.05.2014 | 20.07.2015 | 30.09.2015 | 937.253,05 | 1.075.000,00 | 1.056,00 |

| Loxstedt | 27.03.2013 | 20.07.2015 | 30.10.2015 | 1.270.000,00 | 1.171.500,00 | 1.326,00 |

* Die Angaben in Bezug auf die Zeitwerte und Zeitwertveränderungen erfolgen auf Basis der gesetzlichen Vorgaben (Kapitalanlage-Rechnungslegungs- und -Bewertungsverordnung – KARBV). Der tatsächliche Wert der jeweiligen Kommanditbeteiligung ist abhängig von den tatsächlich realisierten Veräußerungserlösen und Mieteinnahmen im Verhältnis zu den Anschaffungskosten.

**Dieses Objekt wurde vor dem 21. Juli 2014 erworben. Die Anschaffungsnebenkosten werden deshalb nicht gemäß § 271 Abs. 1 Nr. 2 KAGB gesondert ausgewiesen und abgeschrieben.

Keines der aufgelisteten Objekte ist mit Fremdkapital finanziert.

Erläuterungen zu den Verkehrswerten:

Aufgrund verschiedenster Faktoren sowie gesetzlicher Bestimmungen und Verordnungen, die sich auf die Festsetzung der Restnutzungsdauer sowie den nachhaltig kalkulierbaren Rohertrag auswirkten, wurden seitens der Sachverständigen Anpassungen der Verkehrswerte in Form von Erhöhungen und Reduzierungen vorgenommen. Anpassungen der vermeintlich anzunehmenden Restnutzungsdauern bei unterschiedlichen Nutzungsarten werden aktuell von der Sachwertrichtlinie bestimmt, die teilweise erheblich kürzere Gesamtnutzungsdauern als in der Vergangenheit vorsieht und nicht in der Beschaffenheit der jeweiligen Immobilie begründet sind, sondern dem Grundsatz der Modellkonformität geschuldet sind. In der Folge wurden von den Sachverständigen tendenziell eher kürzere Lebensdauern der Immobilien festgesetzt. Die Ermittlung des Rohertrags stellt auf die Nachhaltigkeit ab und ist vom Ist-Zustand am Wertermittlungsstichtag dominiert. Aus diesen Gründen verzeichnen einzelne Folgegutachten Abweichungen von über 10 Prozent im Vergleich zum letzten Gutachten/Folgegutachten, die je nach Objekt in einer verringerten Restnutzungsdauer, erhöhten Bewirtschaftungskosten, der Einschätzung zur Nachhaltigkeit des Rohertrags oder einem temporären Leerstand und noch nicht im Folgegutachten per 31.12.2015 berücksichtigten Neuvermietungen oder geplanten Modernisierungsmaßnahmen begründet sind. Auf Grund der Stichtagsbetrachtung wurden Ereignisse, die im neuen Geschäftsjahr positiv umgesetzt werden und zum 31.12.2015 noch nicht finalisiert waren, nicht im Gutachten berücksichtigt und wirken sich entweder positiv auf einen möglichen Verkauf aus oder finden ihre positive Berücksichtigung im nächsten Folgegutachten.

Bei der Immobilie in Neustadt wurde seitens des (zum Vorjahr abweichenden) Gutachters eine andere Zoneneinschätzung für die Lage der Immobilie als Grundlage für den Bodenrichtwert gewählt. Dies führte zu einer Reduzierung des Bodenwertes und daraus resultierend zu einem geringeren Verkehrswert. Das Objekt ist zu 100% vermietet.

Bei dem Objekt in Oderberg erfolgte ebenfalls eine Anpassung des Verkehrswertes durch die Annahme eines geringeren Bodenwertes. Ein weiterer Faktor war die Anpassung der Marktmieten bedingt durch die Konkurrenzsituation, wodurch der Rohertrag vorübergehend tiefer angesetzt wurde. Bei der Büroimmobilie in Paderborn wurde der Verkehrswert durch den Gutachter aufgrund der Insolvenz des bisherigen Hauptmieters reduziert. Zwischenzeitlich sind die Leerstände jedoch neu vermietet, sodass mit einer Korrektur des Verkehrswertes bei der nächsten Folgebewertung gerechnet wird.

Eine Reduzierung der Miete zu Gunsten eines nachhaltigen Ertrages führten beim Objekt Strausberg zu einem geringeren Jahresrohertrag. Dieser Umstand führte in der stichtagsbezogenen Wertermittlung zu einer Anpassung des Verkehrswertes.

Bei dem Objekt in Wriezen erfolgte eine Reduzierung des Verkehrswertes aufgrund von veränderten Marktmieten und einer geringfügig höheren, vorübergehenden Leerstandsquote bei dem Wohn- und Geschäftshaus.

Der Verkehrswert von Immobilien unterliegt permanenten Anpassungen, sowohl nach oben als auch nach unten. Selbst wenn viele Parameter, entsprechend der gesetzlichen Vorgaben zur Feststellung des Verkehrswertes, fest vorgeschrieben sind, so bleiben immer noch Spielräume im Bereich der persönlichen und subjektiven Einschätzung eines Verkehrswertgutachters. Gravierende Auswirkungen haben z.B. die am jeweiligen Objektstandort als nachhaltig einzuschätzenden Mieterträge, auch wenn diese tatsächlich von einer Wettbewerbssituation des zukünftigen Mieters und dem Verhandlungsgeschick des Vermieters abhängig sind. Insbesondere die Nutzungsart in der gewerblichen Vermietung hat erheblichen Einfluss auf die Miethöhe respektive auf den zukünftigen Ertrag und beeinflusst direkt durch die vorgenommene Einschätzung des Verkehrswertgutachters den aktuell festgestellten Verkehrswert. Dabei kann der Sachverständige seine Einschätzung tiefer ansetzen, um einen zusätzlichen Sicherheitsaspekt zu berücksichtigen. Der festgestellte Verkehrswert hat grundsätzlich nur einen untergeordneten Einfluss darauf, zu welchem Verkaufspreis eine Immobilie tatsächlich verkauft wird, weil hier Faktoren wie Zeit in der Abwicklung einer Transaktion, Finanzierung des Kaufpreises, Prämissen des Käufers und die zukünftige Verwendung eine wesentliche Rolle spielen. Der aktuelle Verkehrswert ist jedoch der einzige, neutrale Wert, welcher zur Ermittlung des Nettoinventarwerts (NAV) des Fonds herangezogen werden kann.

II. Übrige Vermögensgegenstände

Neben den im Detail erläuterten Immobilien verfügt die Gesellschaft über täglich verfügbare Bankguthaben in Höhe von T€ 24.836, über Forderungen aus der Bewirtschaftung in Höhe von T€ 84, andere Forderungen in Höhe von T€ 2 sowie sonstige Vermögensgegenstände in Höhe von T€ 175.

9. Angaben der Käufe und Verkäufe

Im Geschäftsjahr wurden sechs Immobilien veräußert. Hierbei ergab sich ein Veräußerungsgewinn von insgesamt T€1.185.

Weiterhin wurden zwei Immobilien neu erworben. Hierbei fielen Anschaffungskosten in Höhe von T€ 1.810 an.

10. Verwendungsrechnung gem. § 24 Abs. 1 KARBV

| 1. Realisiertes Ergebnis des Geschäftsjahres | € 5.033.778,32 |

| 2. Gutschrift auf Kapitalkonten | € -5.033.778,32 |

| 3. Bilanzgewinn/Bilanzverlust | € 0,00 |

11. Entwicklungsrechnung gem. § 24 Abs. 2 KARBV

| Wert des Eigenkapitals zu Beginn des Wirtschaftsjahres | € 120.723.098,76 |

| 1. Entnahmen für das Vorjahr | € 0,00 |

| 2. Zwischenentnahmen 1 | € -2.685.050,68 |

| 3. Mittelzufluss netto | € -26.250,00 |

| a. Mittelzufluss aus Gesellschaftereintritten | € 0,00 |

| b. Mittelabfluss aus Gesellschafteraustritten | € -26.250,00 |

| 4. Realisiertes Ergebnis des Geschäftsjahres nach Verwendungsrechnung | € 5.033.778,32 |

| 5. Nicht realisiertes Ergebnis des Geschäftsjahres | € 5.601.583,14 |

| Wert des Eigenkapitals am Ende des Wirtschaftsjahres | € 128.647.159,54 |

Der Komplementär hat weder Einlagen geleistet noch ist er am Ergebnis der Gesellschaft beteiligt, so dass das in der Bilanz ausgewiesene Eigenkapital keinerlei Anteile enthält, die auf den Komplementär entfallen.

12. Eckdaten des Fonds

Im Fonds fairvesta Mercatus IX GmbH & Co. KG sind mit Stichtag 31.12.2015 insgesamt 2.448 Anleger mit insgesamt 1.177.199 Kommanditanteilen beteiligt. Ein Kommanditanteil beträgt hierbei € 100.

1 Bei den Zwischenentnahmen handelt es sich um die prospektierten gewinnunabhängigen Entnahmen

13. Angaben zur Transparenz und Gesamtkostenquote

Gesamtkostenquote

Die Gesamtkostenquote beträgt 5,01 %. Eine erfolgsabhängige Verwaltungsvergütung ist im Geschäftsjahr nicht angefallen.

Für die Errechnung der Gesamtkostenquote werden sämtliche in der GuV unter Punkt 2. „Aufwendungen“ aufgeführten Posten heran gezogen.

Transparenz

Der Kapitalverwaltungsgesellschaft fließen keine Rückvergütungen der aus dem Fonds an die Verwahrstelle und Dritte geleisteten Vergütungen und Aufwandserstattungen zu.

Die Kapitalverwaltungsgesellschaft gewährt keine so genannten Vermittlungsprovisionen an Vermittler aus der von dem Fonds an sie geleisteten Vergütungen.

14. Angaben gemäß § 300 KAGB

Liquiditätsmanagement

Die Kapitalverwaltungsgesellschaft hat im Rahmen des Risikocontrollings Liquiditätsmanagement-Prozesse implementiert, mit denen unter anderem die Burn-Rate ermittelt wird.

Die Burn-Rate beträgt 0,01 % bzw. 3.155 Tage. Eine Warnung erfolgt bei weniger als 60 Tagen und eine Verletzung liegt bei weniger als 30 Tagen vor. Das Liquiditätsrisiko wird somit als gering gesehen.

Der prozentuale Anteil der Vermögensgegenstände die entsprechend der Vorschriften des KAGB als schwer zu liquidieren gelten, beträgt entsprechend den Regelungen des Gesellschaftsvertrages der fairvesta Mercatus IX GmbH & Co. KG 100 % der Immobilien bzw. 80,98 % des NAV.

Im Geschäftsjahr gab es keine Änderungen der Regelungen zum Liquiditätsmanagement.

Unterrichtung über die Risikoprofile der Investmentvermögen

Zur Erfüllung sowohl der internen Anforderungen als auch der relevanten rechtlichen Bestimmungen verfügt die AVANA Invest GmbH über einen fortlaufenden Risikomanagement-Prozess, in welchem Risiken identifiziert, beurteilt, gesteuert und überwacht werden. Die Steuerung erfolgt dabei auf Basis der Risikostrategie, die sich aus der Geschäftsstrategie und den Investmentstrategien ableitet. In der Organisationsstruktur der Gesellschaft ist eine zentrale Einheit Risikomanagement implementiert, welche die Überwachung der für den Fonds oder die Gesellschaft bestehenden Risiken auf der operativen Ebene koordiniert und sicherstellt. Die zentrale Einheit unterstützt die Abteilungen und das an die fairAM AG ausgelagerte Portfolio-Management bei der integrierten und systematischen Erfassung und Steuerung der relevanten Risiken wie Adressenausfallrisiken, Marktpreisrisiken, Liquiditätsrisiken und operationeller Risiken. Dabei werden die relevanten Risiken von qualifizierten Mitarbeitern identifiziert und berichtet. Die Berichtsperioden sind der jeweiligen Art des Risikos angepasst. Dies ermöglicht eine übergreifende Risikoinventur mit kompetenter Steuerung der Einzelrisiken, aber auch die Berücksichtigung von Interdependenzen der unterschiedlichen Risikobereiche. Durch die enge Zusammenarbeit von Portfolio- und Risikomanagement kann möglichen prozessbedingten Fehlentwicklungen durch Anpassung der entscheidenden Prozesse zeitnah entgegengewirkt werden.

Im abgelaufenen Geschäftsjahr wurden keine Risikolimits überschritten.

Bei den Ausfallrisiken wurde die Bonität einer Bank aufgrund des zugrunde liegenden Ratings in Kategorie 3 (Warnung) eingestuft. Hier werden nur sehr geringe Guthaben gehalten, infolgedessen ist das Risiko als akzeptabel anzusehen.

Für Informationen zu den einzelnen Risikoprofilen und dem Risikomanagementsystem wird auf den Risikobericht im Lagebericht verwiesen.

Angaben zum Leverage

Kreditaufnahmen sind bis zur Höhe von 60 % der Gesamtgestehungskosten der Immobilien der Gesellschaft möglich, um Immobilieninvestitionen zu tätigen.

Die Belastung von Vermögensgegenständen sowie die Abtretung und Belastung von Forderungen auf Rechtverhältnisse, die sich auf diese Sachwerte beziehen, sind bis zur Höhe von 60 % der Gesamtgestehungskosten der Immobilien der Gesellschaft zulässig, wenn dies mit einer ordnungsgemäßen Wirtschaftsführung vereinbar ist und die Verwahrstelle zustimmt.

Kredite zur Immobilienfinanzierung nimmt die Gesellschaft erst auf, wenn die Gesellschaft nicht über ausreichend liquide Mittel zum Erwerb eines Immobilienobjektes verfügt.

| Leverage-Umfang nach Bruttomethode (Höchstmaß) | 150,00 |

| Leverage-Umfang nach Commitment-Methode (Höchstmaß) | 150,00 |

Die Gesamthöhe des im Fonds eingesetzten Leverage zum 31. Dezember 2015 beträgt T€ 0.

Tübingen, 27.07.2016

fairvesta Mercatus IX GmbH & Co. KG

fairvesta Geschäftsführungsgesellschaft mbH

Hermann Geiger, Geschäftsführer

Jasmin Arpke-Knoll, Geschäftsführerin

Dr. Heinrich Wohlfart, Geschäftsführer

Lagebericht

für das Geschäftsjahr vom 01. Januar 2015 bis zum 31. Dezember 2015

fairvesta Mercatus IX GmbH & Co. KG

1. Grundlagen der Gesellschaft

1.1. Geschäftstätigkeit

Die Fondsgesellschaft investiert als Anlageobjekte in Immobilien, grundstücksgleiche Rechte, Forderungen mit grundpfandrechtlicher Unterlegung sowie Beteiligungs- und Grundstücksgesellschaften. Als geschlossener Immobilien-AlF beschäftigt sich die Gesellschaft mit dem An- und Verkauf vorstehend aufgeführter Objekte, mit dem Ziel diese innerhalb eines Zeitraumes von fünf Jahren wieder zu veräußern. Während der Bewirtschaftungsphase werden die Immobilien bestmöglich vermietet und weiterentwickelt.

Auf Grund der seit einigen Jahren andauernden Situation auf den Kapitalmärkten und den nur noch geringfügigen Marktzinsen wird die Situation auf den Immobilienmärkten insgesamt positiv eingeschätzt.

2. Tätigkeitsbericht

2.1. Anlageziele und -politik des Fonds

Die fairvesta Mercatus IX GmbH & Co. KG hat sich innerhalb des Immobilienmarktes auf einen Nischenmarkt mit erhöhtem Ertragspotenzial spezialisiert. Dabei werden Sondersituationen des Marktes, wie Bankverwertungen, Zwangsversteigerungen, Erbauseinandersetzungen oder anderweitige Umstände genutzt, um Immobilien unter dem aktuellen Marktwert zu erwerben. Diese sollen möglichst schnell wieder mit Gewinn veräußert werden. Zusammen mit dem zwischenzeitlichen Mietertrag entsteht die Rendite. Je höher die Umschlagsrate im Fonds während der Laufzeit des Fonds ist, umso höher sollte der Gesamtgewinn des Fonds ausfallen. Die fairvesta Investitionsstrategie beruht daher auf dem Prinzip „Kaufen und Verkaufen“ und kann wie folgt zusammengefasst werden: der Gewinn wird durch den Verkaufserlös abzüglich des Einkaufspreises und zuzüglich des Mietertrags ermittelt und mit der Häufigkeit der Transaktionen multipliziert generiert.

Es dürfen nur in Deutschland gelegene Immobilien auf Grundlage eines aktuellen Verkehrswertgut-achtens eines vereidigten oder anderweitig zertifizierten sowie der BaFin angezeigten Verkehrswert-gutachters, und nur dann erworben werden, wenn der Kaufpreis zzgl. Kaufnebenkosten (Anwalts-und Notargebühren, Gutachtervergütungen, Makler-Courtagen, Grunderwerbsteuer und Kosten, soweit diese durch den Kauf entstehen) sowie zzgl. Mehrwertsteuer oder auch nicht abzugsfähiger Vorsteuer aller Immobilien

| a) |

nicht über dem 12,5-fachen Wert der tatsächlich vorhandenen Jahresnettokaltmiete (Ist-Miete) liegt, wobei sich der vorstehend genannte Wert auf den Gesamtdurchschnitt bezieht. Innerhalb der Beschaffungsphase (Phase der erstmaligen Investition des eingeworbenen Fondsvermögens) werden etwaige Schwankungen in Bezug auf den vorstehend genannten Wert toleriert, sofern zum Ende der Investitionsphase der oben aufgeführte Gesamtdurchschnitt sichergestellt werden kann. Als Basis dessen können empirische Werte von bereits durchgeführten Vermögensanlagen der fairvesta-Unternehmensgruppe herangezogen werden, oder |

| b) |

b) unter dem anhand des Gutachtens ermittelten Verkehrswertes liegt, wobei sich der vorstehend genannte Wert auf den Gesamtdurchschnitt bezieht. Innerhalb der Beschaffungsphase (Phase der erstmaligen Investition des eingeworbenen Fondsvermögens) werden etwaige Schwankungen in Bezug auf den vorstehend genannten Wert toleriert, sofern zum Ende der Investitionsphase der oben aufgeführte Gesamtdurchschnitt sichergestellt werden kann. Als Basis dessen können empirische Werte von bereits durchgeführten Vermögensanlagen der fairvesta-Unternehmensgruppe herangezogen werden. |

| c) |

Es dürfen keine Sanierungsobjekte mit hohem Reparatur- und Instandhaltungsstau erworben werden, bei denen eine Instandsetzung gemäß Gutachten den Kaufpreis um mehr als 50 % erhöhen würde. |

2.2. Entwicklung des Fonds

Im Geschäftsjahr 2015 hat die Wertentwicklung der fairvesta Mercatus IX GmbH & Co. KG, unter Berücksichtigung der Neubewertung von Immobilien, 6,6 % betragen. Das Portfolio-Management konzentrierte sich auf die Verringerung der Leerstandsflächen sowie auf die Platzierung der vorhandenen Objekte im Markt. Es werden Verhandlungen mit verschiedenen potentiellen Käufern geführt.

Warnhinweis:

Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Wertentwicklung eines Immobilienfonds zu.

2.3. Portfoliostruktur

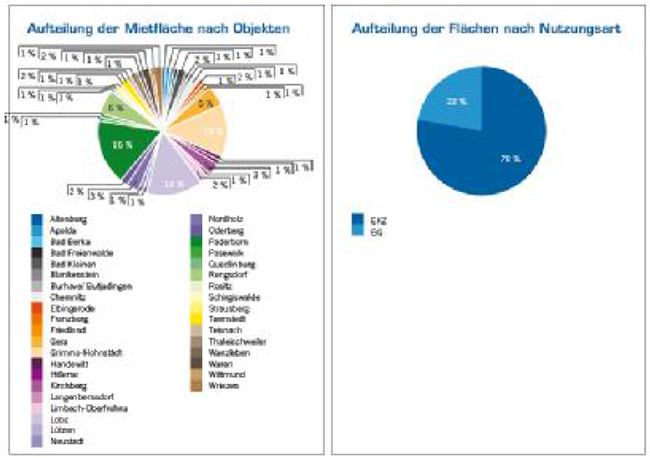

Verteilung des Immobilienvolumens:

2.4. Objektabgänge und -zugänge im Berichtszeitraum

Im Berichtsjahr wurden die Objekte Aschersleben, Coswig, Könnern, Loxstedt, Schwarzheide und Weida veräußert.

Für die Objekte Waren und Handewitt erfolgte im Berichtsjahr der Besitzantrittstag nach Beurkundung des Ankaufs bereits im Vorjahr.

2.5. Vermietungssituation

Die Leerstandfläche/das Optimierungspotential der fairvesta Mercatus IX GmbH & Co. KG lag zum 31.12.2015 bei 8,4 %, dies entspricht einer Nutzungsausfallentgeltquote von 8 %.

2.6. Leerstandkommentierung

Der Anteil des Leerstands/die Optimierungsfläche im Fonds liegt bei 8,4 %. Auf Objektebene werden die notwendigen Vermietungsmaßnahmen nach wie vor umfangreich betrieben. Die Vermarktungsresonanz bewegt sich im Rahmen und hat weiterhin einen konstanten Leerstandabbau zum Ziel.

2.7. Durchgeführte Modernisierungs- und Instandhaltungsmaßnahmen im Berichtszeitraum

Im Berichtszeitraum wurden lediglich reguläre Instandhaltungen sowie Schönheitsreparaturen bei der Neuvermietung von Einheiten vorgenommen. Die Investitionen belaufen sich dabei auf € 7.185,77, dies entspricht 0,01 % des NAV.

2.8. Liquidität

Der Fonds fairvesta Mercatus IX GmbH & Co. KG verfügte zum 31.12.2015 über Liquiditätsanlagen in Höhe von € 24.835.718,10. Der Anteil der Liquiditätsanlagen am NAV belief sich zum Stichtag auf 19,31 %. Die liquiden Mittel des Fonds waren zum Ende des Berichtszeitraums in Bankguthaben angelegt. Die liquiden Mittel sind für kurzfristige Investitionen wie zum Beispiel Reparaturen vorgesehen. Daher werden die liquiden Mittel nur auf kurzfristiger Basis angelegt.

Zu weiteren Ausführungen zum Thema Liquidität verweisen wir auf den Anhang.

2.9. Risiken

Bezüglich der Risiken der Gesellschaft verweisen wir auf den Abschnitt 6 im Lagebericht.

Angaben zum Risikoprofil und die von der Kapitalverwaltungsgesellschaft eingesetzten Systeme sind dem Anhang unter Abschnitt 14 zu entnehmen.

3. Wirtschaftsbericht

3.1. Wirtschaftliche Rahmenbedingungen

Die Konjunktur in Deutschland war im Jahresverlauf 2015 trotz der Wechselkursabwertung des Euro gegenüber dem US-Dollar und der Flüchtlingssituation äußerst stabil. Die Wirtschaftsleistung gemessen am Bruttoinlandsprodukt (BIP) ist in Deutschland im Jahr 2015 um 1,7 % (Vorjahr 1,6 %) angestiegen. Mehr als die Hälfte dieses Zuwachses geht auf die privaten Konsumausgaben zurück, welche auf die positive Entwicklung des Arbeitsmarktes zurückzuführen sind und durch eine stark gesunkene Arbeitslosenquote begünstigt wurden. Daneben hat auch der Staatsverbrauch, im Besonderen auch angesichts des starken Flüchtlingszustroms und der daraus resultierenden Ausgaben, erheblich zur Binnennachfrage beigetragen und damit die Wirtschaftsleistung indirekt gesteigert. Dies manifestiert zum einen die Rolle Deutschlands als Stabilitätsanker in Europa und zum anderen unterstreicht es die Bedeutung des deutschen Wirtschaftsstandorts.

Das Wirtschaftsjahr 2015 wurde von einer Vielzahl an Themen dominiert. Der massive Ölpreisverfall und die starke Abwertung des Euro gegenüber dem US-Dollar zu Beginn des Jahres wirkten sich positiv auf den privaten Konsum und die deutschen Exporte aus. Ein weiteres Kapitel in der Griechenlandkrise verbunden mit einer neuen griechischen Regierung und langwierigen Verhandlungen über ein drittes Rettungspaket folgten. Dabei wurde auch ein temporärer Austritt Griechenlands aus dem Euro-Währungsgebiet diskutiert. Nach Abschluss des dritten Rettungspakets rückten im Herbst Wachstumseinbrüche der Schwellen- und Entwicklungsländer und die damit verbundenen Risiken für den deutschen Export in den Fokus. Für eine zusätzliche Beunruhigung sorgte der sich ausweitende Skandal rund um den Volkswagenkonzern, mit dem auch negative Auswirkungen auf die stark exportabhängige deutsche Wirtschaft verbunden wurden. Eine unverändert starke Zunahme der Flüchtlingsströme im Verlauf des zweiten Halbjahres stellte Deutschland nicht nur politisch, sondern zunehmend auch wirtschaftlich vor außergewöhnliche Herausforderungen.

Die Politik der Europäischen Zentralbank (EZB) spiegelt sich im positiven Verlauf des Jahres 2015 wieder, auch wenn gewisse Risiken aus dem Anfang 2015 gestarteten Anleihekaufprogramm weiterhin bestehen. Das Wachstum in der Eurozone war robust und auch die Inflation scheint ihren Tiefpunkt durchschritten zu haben. Dabei wirkt die Energiepreisentwicklung dämpfend auf die Gesamtinflation, die Kreditzinsen sind auf breiter Front gefallen und die Kreditvergabe an Unternehmen und private Haushalte hat sich belebt. Die EZB wird voraussichtlich den Leitzins noch länger auf dem tiefen Niveau halten, wodurch das Zinsniveau bei deutschen Staatsanleihen, im Besonderen in den kurzen Laufzeiten, sehr niedrig bleiben wird. Selbst 30-jährige deutsche Staatsanleihen rentieren nur noch bei rund 0,6 %. Steigende Renditen in den USA sollten allerdings die Renditen im Euroland beeinflussen und leicht nach oben ziehen, wodurch zehnjährige deutsche Bundesanleihen im Jahr 2016 durchaus wieder ein Renditeniveau von 1,0 % erreichen könnten. Ein höheres Wirtschaftswachstum in der Eurozone hängt von Strukturreformen in den einzelnen Ländern ab, die die EZB nicht beeinflussen kann. Diskussionen über den Austritt Großbritanniens aus der EU, die Gefahr von Terroranschlägen und ein nicht abreißender Flüchtlingsstrom kommen hinzu und könnten, neben politischen Maßnahmen, auch eine Nichteinhaltung vereinbarter Budgetkonsolidierungen nach sich ziehen.

Verglichen mit der überwiegenden Zahl europäischer Länder sind die Aussichten für Investoren am Wirtschaftsstandort Deutschland auch 2016 attraktiv. Eine weiterhin positive Entwicklung des Arbeitsmarktes sollte den privaten Konsum als wichtigsten Wachstumstreiber begünstigen. Zudem wird auch der expansive Staatsverbrauch angesichts des anhaltenden Flüchtlingszustroms positiv zur Wirtschaftsleistung beitragen. Insbesondere die in diesem Zusammenhang zwingend notwendigen Investitionen in Infrastruktur und Immobilien stützen, in Kombination mit der steigenden Binnennachfrage, die anziehende Konjunktur. Die daraus entstehende zusätzliche Belastung der Staatsfinanzen wird durch die sehr gute Gesamtausgangssituation aufgefangen und sollte weiterhin einen ausgeglichenen Haushalt ermöglichen. Auf mittlere Sicht kann sich die „Flüchtlingskrise“ auf die Wirtschaft in Deutschland positiv auswirken, wenn eine Integration der Flüchtlinge in den Arbeitsmarkt gelingt. Hierzu sind allerdings zuerst massive Investitionen in die Aus- und Weiterbildung der Flüchtlinge und sukzessive Veränderungen bestehender, teilweise verkrusteter Strukturen, erforderlich. Insgesamt bleibt festzuhalten, dass Deutschland im Jahr 2016 erneut schneller als die Eurozone insgesamt wachsen sollte und damit der wichtigste Stabilitätsanker für die Erholung Europas bleibt.

3.2. Kapitalmärkte 2015

Die Kapitalmärkte im Jahr 2015 wurden von den Notenbanken und ihrer Politik geprägt. Die erste spektakuläre Entscheidung des Jahres kam am 15. Januar von der Schweizerischen Nationalbank (SNB), die an diesem Tag die Kopplung des Franken an den Euro aufhob. Nachdem der Mindestkurs von 1,20 Franken zum Euro von der SNB abgeschafft wurde, wertete der Schweizer Franken innerhalb weniger Minuten bis auf rund 0,85 EUR/CHF auf. Mittlerweile hat sich der Kurs bei rund 1,08 EUR/CHF eingependelt. Die zweite, für die Kapitalmärkte noch bedeutendere Nachricht, folgte nur eine Woche später mit der Ankündigung eines „erweiterten Programms“ zum Ankauf von Vermögenswerten von der Europäischen Zentralbank, die das Anleihen-Kaufprogramm im März startete. Am 11. August hob die chinesische Notenbank den Referenzkurs der chinesischen Währung gegenüber dem US-Dollar an und wertete die eigene Währung zum ersten Mal seit 1994 ab und sorgte für große Verunsicherung an den Kapitalmärkten. Zuletzt sorgte die US-amerikanische Notenbank nochmals für Aufregung und beschloss, kurz vor dem Jahreswechsel, nach über 9 Jahren erstmals wieder die Zinsen um 25 Basispunkte zu erhöhen. Dies wurde von den internationalen Finanzmärkten durchaus positiv aufgenommen.

Neben den Entscheidungen der Notenbanken waren die Kapitalmärkte von Ereignissen wie der Auseinandersetzung zwischen der Ukraine und Russland, dem drohenden Ausstieg Griechenlands aus der europäischen Währungsunion sowie zahlreichen Terroranschlägen und den kriegerischen Auseinandersetzungen im arabischen Raum geprägt. Eine äußerst hohe Volatilität an den Finanzmärkten war in Folge dieser Ereignisse zu beobachteten.

Die Kursanstiege an den europäischen Aktienmärkten Anfang 2015 waren von der geldpolitischen Lockerung der EZB geprägt. Der Crash an den chinesischen Börsen löste im Sommer eine große Unsicherheit hinsichtlich des Zustandes der Weltwirtschaft aus und führte zu einem starken Kursrückgang an den Aktienmärkten. Anfang September setzte eine Aufwärtsbewegung ein, die allerdings Anfang Dezember wieder beendet war. Die EZB konnte die hohen Erwartungen an die Ausweitung der kaum noch begrenzten Geldpolitik nicht erfüllen und auch der VW-Skandal, die Ukraine-Krise oder auch der anhaltende Flüchtlingsstrom hielten die Anleger zusätzlich in Atem. Entsprechend volatil war damit auch das gesamte Aktienjahr von starken Schwankungen geprägt. So werden die Entwicklungen des Deutschen Aktienindex DAX 30 und des EuroStoxx 50 mit überdurchschnittlich starken Schwankungen und unterdurchschnittlichen, aber dennoch soliden, einstelligen Prozentzuwächsen als einmalig in dieser Ausprägung in die Geschichte eingehen. Beispielsweise verzeichnete der DAX 30 im April 2015 mit 12.391 Zählern ein Rekordhoch (ca. + 30 % in 4 Monaten), einen Tiefstand von 9.325 Punkten im September und beendete das Jahr letztendlich aufgrund der Zinswende der US-amerikanischen Notenbank mit + 9,6 %. Festverzinsliche Anlagen waren dagegen kaum lohnend. Im April 2015 fiel die Rendite 10-jähriger deutscher Staatsanleihen auf ein historisches Tief von 0,05 % und stieg in der Folge innerhalb von 2 Monaten wieder auf knapp 1,0 % an. Ab der Jahresmitte fielen die Renditen wieder unter größeren Schwankungen und beendeten das Jahr auf dem Niveau des Jahresanfangs 2015.

Die Aktienmärkte werden auch im Jahr 2016 von einer höheren Volatilität geprägt sein. Dabei lassen sowohl positive wirtschaftliche Einflussfaktoren, wie Produktivitätsfortschritte bei den Unternehmen und drastisch gesunkene Energiepreise, als auch das, angesichts des anhaltenden, hartnäckigen Niedrigzinsumfeldes Fehlen attraktiver Anlagealternativen ähnliche einstellige Prozentzuwächse beim DAX 30 und beim EuroStoxx 50 wie im Jahr 2015 erwarten. Auch die Rentenmärkte werden von einer höheren Volatilität begleitet sein. Die Zinswende in den USA wird zwar nicht spurlos an Europa vorbeiziehen, doch sollte die Ausweitung des EZB-Anleihen-Ankaufprogramms Anfang Dezember 2015 einen potenziellen Renditeanstieg begrenzen und somit das Niedrigzinsumfeld manifestieren. Renditeanstiege 10-jähriger deutscher Staatsanleihen in Richtung 1,0 % zum Jahresende 2016 erscheinen möglich.

3.3. Immobilienmarkt Deutschland

Die Stimmung am deutschen Immobilienmarkt war insgesamt auch 2015 äußerst positiv, auch wenn erste kritische Stimmen (Überhitzungstendenzen in Ballungsräumen) aufkamen. Das gesamte Transaktionsvolumen (Wohnen und Gewerbe) ist im sechsten Jahr in Folge gestiegen und liegt erstmals sogar wieder über dem Niveau von 2007. Dabei gab es im Immobilienjahr 2015 einige gesetzliche Änderungen und externe Einflüsse, die die positive Stimmung und Attraktivität Deutschlands als Standort für Immobilieninvestments allerdings wenig tangierten.

Das Jahr startete mit einigen neuen Regelungen, wie beispielsweise einer Erhöhung der Grunderwerbsteuer zum 1. Januar in Nordrhein-Westfalen und im Saarland auf 6,5 %. Damit liegt der Steuersatz in diesen beiden Bundesländern, zusammen mit Schleswig-Holstein und seit 01.07.2015 Brandenburg auf dem höchsten Niveau deutschlandweit. Anfang Juni trat die „Mietpreisbremse“ in Deutschland in Kraft, die zunächst nur in wenigen Städten wie beispielsweise in Berlin umgesetzt wurde. Die Bundesregierung plante mit dieser Maßnahme die Kappung extremer Ausschläge bei Mieterhöhungen in Ballungszentren, um einem unkontrollierten Anstieg von Mieten entgegenzuwirken. Mit Stichtag 1. August wurde die Mietpreisbremse auch auf Bayern ausgedehnt, im Dezember zog Schleswig-Holstein in immerhin zwölf Kommunen nach. Damit betrifft diese Neuregelung zum Jahresende mehr als 300 Kommunen im gesamten Bundesgebiet. Welche Auswirkungen die Miet-preisbremse tatsächlich auf das Geschehen am Immobilienmarkt hat, wird erst die weitere Erfahrung im kommenden Jahr zeigen. Darüber hinaus nahm das Thema Flüchtlinge einen immer größeren Raum ein und die Diskussionen um Sonderinvestitionsprogramme zur Flüchtlingsunterbringung oder Konzepte für Flüchtlingswohnungen prägten nicht nur die Medienlandschaft in Deutschland. Im Oktober meldete die KfW, als wichtigste Förderbank Deutschlands, eine deutliche Aufstockung von Fördermitteln. Im Mittelpunkt stand hier das Sonderprogramm für Flüchtlingsunterkünfte. Die KfW hat dieses Programm auf immerhin 1 Mrd. Euro aufgestockt. Das entspricht einer Verdoppelung der zuvor geltenden Obergrenze.

Der anhaltende Flüchtlingszuzug wird wesentliche Auswirkungen auf die Immobilienwirtschaft in den nächsten Jahren haben: Leerstandsabbau, Rückkauf von Immobilien durch die öffentliche Hand, Betreiben von Flüchtlingsheimen, etc., um nur einige mögliche Einflussfaktoren zu benennen. Gemäß einer Prognose des Pestel-Instituts werden bis zum Jahr 2020 jährlich rund 400.000 neue Wohnungen gebaut werden müssen, um die entstehende Nachfrage an Unterkünften im Zusammenhang mit dem Flüchtlingsstrom nach Deutschland aber auch der EU-Arbeitsmigranten befriedigen zu können.

Zusammenfassung zur Entwicklung des Immobilienmarktes in Deutschland

| • |

Das anhaltend niedrige Zinsniveau und fehlende Anlagealternativen waren die Treiber für einen erneuten Anstieg des Immobilientransaktionsvolumens im sechsten Jahr in Folge auf 79 Mrd. Euro. |

| • |

Das Transaktionsvolumen im Bereich Wohnimmobilien-Portfolios hat sich mit 23,5 Mrd. Euro nahezu verdoppelt. |

| • |

Portfoliotransaktionen und großvolumige Transaktionen im Gewerbebereich im letzten Quartal erhöhten das Transaktionsvolumen auf 55,5 Mrd. Euro. |

| • |

Im gewerblichen Bereich dominierten Transaktionen von Büroimmobilien mit 42 %, gefolgt vom Einzelhandel mit einem signifikanten Anstieg auf 31 %. |

| • |

Rund 65 % des gewerblichen Transaktionsvolumens entfielen auf Einzeltransaktionen. |

| • |

Institutionelle Investoren aus dem In- und Ausland bevorzugten nach wie vor großvolumige Assets/Portfolios. Die zehn größten Transaktionen machten mit mehr als 9,8 Mrd. Euro rund 18 % der Transaktionen bei Gewerbeimmobilien aus. |

Entwicklung des Transaktionsvolumens auf dem Immobilien-Investmentmarkt in Deutschland von 2004 bis 2015 nach Wohn- und Gewerbeimmobilien (in Mrd. Euro)

Quelle: statista, EY, Januar 2016

Verteilung des Transaktionsvolumens auf dem Investmentmarkt für Gewerbeimmobilien in Deutschland von 2010 bis 2015 nach Nutzungsart

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Büro | 40% | 30% | 42% | 46% | 44% | 42% |

| Einzelhandel | 39% | 45% | 31% | 27% | 22% | 31% |

| Logistik-/lndustrie | 6% | 5% | 7% | 7% | 9% | 7% |

| Mischnutzung | 3% | 10% | 11% | 11% | 11% | 10% |

| Andere* | 12% | 10% | 9% | 9% | 14% | 10% |

*) Hotels, Grundstücke und Spezial-Immobilien Quelle: statista, JLL, Januar 2016

Die Entwicklungen zeigen deutlich, dass sich Deutschland mittlerweile als internationaler Handelsplatz für Gewerbeimmobilien etabliert hat. Ausländische Investoren stehen für mehr als die Hälfte des Investmentvolumens. Der Großteil des angelegten Kapitals stammt überwiegend aus Nordamerika, Großbritannien und Frankreich. Dabei wurden besonders die großvolumigen Transaktionen des Jahres 2015 von ausländischem Kapital dominiert. Unter den zehn größten Transaktionen waren nur drei einheimische Investoren vertreten.

Die Mieten für Wohn- und Gewerbeimmobilien sind 2015 im Vergleich zum Vorjahr zwar deutlicher gestiegen (zwischen 2,0 % und 3,3 %) als im Langzeitvergleich der letzten 15 Jahre, doch ist der Anstieg immer noch im Bereich des „Verträglichen“. Auffallend dagegen ist eher die Entwicklung des Verhältnisses zwischen Kaufpreisen und Mieten in den letzten Jahren, bei der die Mieten mit dem Anstieg der Kaufpreise nicht mithalten konnten und deutlich weniger gestiegen sind.

Mieten für Wohn- und Gewerbeimmobilien in Deutschland im Vergleich der Jahre 1990 und 2015

| Absolutwerte 1990 Euro pro qm | Absolutwerte 2015 Euro pro qm | Veränderung 1990-2015 Insgesamt In % | Veränderung 1990-2015 p.a. In % | Veränderung 2014-2015 In % | |

| Wohnen Miete Erstbezug | 6,79 | 10,02 | 47,6 | 1,6 | 3,2 |

| Wohnen Wiedervermietung | 4,49 | 8,06 | 79,6 | 2,4 | 3,3 |

| Einzelhandel 1a-Lage | 55,63 | 78,29 | 40,7 | 1,4 | 2,2 |

| Einzelhandel Nebenlage | 16,47 | 14,45 | -14,7 | -0,6 | 2 |

| Büromieten City | 12,33 | 11,56 | -6,2 | -0,3 | 2,2 |

Quelle: statista, BulwienGesa, Januar 2016

Im europäischen Vergleich bleibt Deutschland der Stabilitätsanker in Europa und ist als Standort für Immobilieninvestments unverändert attraktiv, auch wenn einige Nachbarländer sukzessive aufholen. Die Gesamtrendite für Immobilieninvestments in Deutschland, die sich aus dem Cash-Flow-Überschuss der laufenden Vermietungen und den Veränderungen der Marktwerte zusammensetzt, lag im Jahr 2015 im zweistelligen Bereich. Die Segmente Büro und Logistik konnten in 2015 noch zulegen, die Segmente Einzelhandel und Wohnen dagegen mussten Einbußen hinnehmen. Das derzeit aus absoluter Sicht relativ hohe Preisniveau könnte künftig in allen Bereichen sinken, wobei die Rahmenbedingungen am Immobilienstandort Deutschland eher für eine unverändert hohe Nachfrage nach Immobilien und lediglich weniger starke Steigerungsraten als in den letzten Jahren sprechen. 2016 wird sich auch der Renditeabstand zwischen deutschen Staatsanleihen und Immobilienrenditen im Core-Segment weiter verringern, zumal in den Core-Lagen der Top-7-Städte in Deutschland bereits preisliche Überhitzungen festzustellen sind. Die Risikoaversion institutioneller Investoren wird damit weiter sinken (müssen) und zu einer Ausdehnung ihres Investitionsspektrums angesichts knapper und teurer Core-Objekte führen. Für 2016 ist mit weiter steigenden Preisen für Büro-und Einzelhandelsimmobilien in A- und B-Lagen zu rechnen. Auch bei Wohnimmobilien ist die Preiserwartung für A- und B-Standorte aber auch für schwächere Lagen positiv und lässt Preissteigerungen erwarten.

Deutschland bietet als Investitionsstandort einen entwickelten und stabilen Markt in einer starken Volkswirtschaft, der aufgrund hoher Liquidität und attraktiver Renditen auch 2016 interessante Möglichkeiten für Investitionen in unterschiedlichste Nutzungsarten bietet. Internationale Investoren werden Deutschland dabei unverändert im Fokus haben und bei interessanten Deals mit deutschen Anlegern konkurrieren.

Zusammenfassend ist festzuhalten, dass der Immobilienstandort Deutschland Anlegern in Zeiten volatiler Verläufe am Aktien- und Rentenmarkt auch im Jahr 2016 attraktive und werthaltige Investmentalternativen bieten wird.

3.4. Finanzielle und nichtfinanzielle Leistungsindikatoren des Fonds

Finanzielle Leistungsindikatoren

Zur Steuerung des Fonds verwendet das Portfolio-Management im Wesentlichen Steuerungsgrößen, die sich aus der Entwicklung der Verkehrswerte, des NAVs, der Liquidität, der Investitionsquote sowie den Ausschüttungen ableiten.

Weitere Erläuterungen sind im Rahmen der Bilanz und der Gewinn- und Verlustrechnung zum Jahresabschluss sowie im Anhang und im Lagebericht aufgeführt.

Nichtfinanzielle Leistungsindikatoren

Als nichtfinanzielle Leistungsindikatoren zieht das Portfolio-Management im Wesentlichen Faktoren heran, die aus der Objektsicherheit, volkswirtschaftlichen und gesellschaftlichen Aspekten abgeleitet werden.

Die technische und bauliche Sicherheit der Objekte sind wesentliche Kriterien beim Erwerb und der Bewirtschaftung von Objekten. Aus diesem Grund werden regelmäßige Sicherheitsprüfungen durchgeführt und dokumentiert, um mögliche Risiken zu erkennen, zu steuern und entsprechende Maßnahmen treffen zu können. Die Überprüfung vorhandener Unterlagen zur Immobilie sowie ein Ortstermin mit Außen- und Innenbesichtigung sind die Grundlage. Bei der Begehung werden die wichtigsten Merkmale des Grundstücks, des Gebäudes und der Außenanlagen in Wort und Bild dokumentiert.

Im Bereich Gewerbeimmobilien lag der Fokus bei Investitionen im Berichtsjahr stark im Bereich Einzelhandel. Der Einzelhandel als drittgrößte Wirtschaftsbranche in Deutschland ist einer der wichtigsten Steuerzahler der Städte und Gemeinden. Über die Gewerbesteuer trägt er zur Finanzierung der Infrastruktur bei. Als einer der größten Arbeitgeber sorgt der Einzelhandel mit rund drei Millionen Mitarbeitern für Wohlstand und Beschäftigung. Wie kein anderer Wirtschaftszweig ist der Einzelhandel nah am Verbraucher und stellt die flächendeckende Verfügbarkeit von Lebensmitteln und anderen Gütern des täglichen Bedarfs sowohl in Städten als auch in ländlichen Regionen sicher. Mit Investitionen in Einzelhandelsimmobilien und der Vermietung wird auch der volkswirtschaftlichen und gesellschaftlichen Bedeutung des Handels Rechnung getragen, da mit einer verbrauchernahen Versorgung mit Waren auch ein Wissens- und Kulturtransfer stattfindet. Die Attraktivität von Städten und Gemeinden kann damit erhalten respektive gesteigert werden.

Die positive Entwicklung der Beschäftigung in Deutschland ging auch an Büroimmobilien nicht spurlos vorbei. Besonders in den Städten waren Büroflächen stark gefragt. Mit Investitionen in Büroimmobilien und der Vermietung trägt der Fonds auch dazu bei, dass Unternehmen neue Arbeitsplätze schaffen respektive erhalten können.

3.5. Rechtliche Rahmenbedingungen

Als Kapitalverwaltungsgesellschaft für den Fonds fairvesta Mercatus IX GmbH & Co. KG wurde die AVANA Invest GmbH mit Sitz in München bestellt. Die AVANA Invest GmbH aus München hat als Kapitalverwaltungsgesellschaft (AIFM) die Portfolioverwaltung im Rahmen eines Auslagerungsvertrages nach § 36 Kapitalanlagegesetzbuch (KAGB) an die fairAM AG ausgelagert. Die Aufgabe der Verwahrstelle gem. §§ 80 ff. KAGB für den geschlossenen AlF nimmt die Rödl AlF Verwahrstelle GmbH Steuerberatungsgesellschaft mit Sitz in Hamburg wahr. AVANA Invest GmbH und Rödl AlF Verwahrstelle GmbH Steuerberatungsgesellschaft werden von der Bundesanstalt für Finanzdienst-leistungsaufsicht (BaFin) beaufsichtigt.

| Vertrag | Dauer | Kündigungsfrist | |

| Fondsgesellschaft: | Fondsverwalter: | ||

| Bestellungsvertrag KVG | unbestimmte Zeit | drei Monate zum Ende des Kalenderquartals | angemessene Zeit zur Bestellung eines neuen Verwalters, mind. sechs Monate |

| Auslagerungsvertrag | drei Monate | ||

| Portfolioverwaltung | unbestimmte Zeit | ||

| Verwahrstellenvertrag | unbestimmte Zeit | jeweils drei Monate zum Ende des Kalenderjahres | |

3.6. Verwaltungskosten

Die Verwaltungskosten im Berichtsjahr betrugen € 3.206.940,72. Bezogen auf den Net Asset Value (NAV) zum 31.12.2015 entspricht dies 2,49 %.

3.7. Ertragslage

Die Erträge aus Sachwerten sind im Berichtsjahr durch Veränderungen im Immobilienbestand um T€ 1.769 auf T€ 10.047 gestiegen. Die Zinserträge sind um T€ 13 auf T€ 0 gesunken.

Die Summe der Aufwendungen ist um T€ 940 auf T€ 6.249 gestiegen. Dies ist vor allem auf um T€ 605 auf T€ 2.238 erhöhte Bewirtschaftungskosten, auf die um T€ 597 auf T€ 3.207 gestiegene Verwaltungsvergütung sowie auf die um T€ 17 auf T€ 43 gestiegene Verwahrstellenvergütung zurückzuführen, die durch die aufgrund von niedrigeren Immobilienprovisionen um T€ 281 gesunkenen sonstigen Aufwendungen nicht kompensiert werden konnten. Im Berichtsjahr waren Gewinne aus Immobilienveräußerungen in Höhe von T€ 1.185 zu verzeichnen.

Als Folge dieser Veränderungen ergibt sich ein realisiertes Ergebnis des Geschäftsjahres in Höhe von T€ 5.034, was eine Erhöhung des Vorjahresergebnisses um T€ 240 bedeutet.

Im Geschäftsjahr ist auf Grund von Veränderungen bei den Verkehrswerten der in 2014 angeschafften Immobilien sowie auf Grund der Tatsache, dass sieben Immobilien erstmals mit Verkehrswerten auf der Grundlage von Folgegutachten anzusetzen waren sowie durch die Abschreibungen auf Anschaffungsnebenkosten ein nicht realisiertes Ergebnis des Geschäftsjahres in Höhe von T€ 5.602 anzusetzen.

In Summe ergeben sich nicht realisierte Gewinne aus der Neubewertung im Geschäftsjahr in Höhe von T€ 28.212 (Vorjahr T€ 22.610).

Auf Grund der erläuterten Veränderungen ergibt sich ein Ergebnis des Geschäftsjahres in Höhe von T€ 10.635 (Vorjahr T€ 27.404), was einen Ergebnisrückgang in Höhe von T€ 16.769 bedeutet. Der Ergebnisrückgang ist im Wesentlichen auf die im Vorjahr erstmals anzusetzenden Erträge aus der Neubewertung im Rahmen der Umstellung der Rechnungslegung auf die Regelungen des KAGB zurückzuführen.

3.8. Vermögenslage

Die Bilanzsumme beträgt T€ 129.280 und beinhaltet im Wesentlichen als Sachanlagen ausgewiesene Immobilien der Gesellschaft sowie täglich verfügbare Bankguthaben. Die Bilanzsumme liegt um T€ 7.897 über dem Vorjahreswert, was überwiegend auf gestiegene Bankguthaben aufgrund von im Berichtsjahr vorgenommenen Objektverkäufen zurückzuführen ist.

Bewertet zu Verkehrswerten beträgt das Umlaufvermögen in Immobilien T€ 104.184. Dieser Betrag beinhaltet in Höhe von T€ 28.212 nicht realisierte Gewinne aus der Neubewertung.

3.9. Finanzlage

Die Finanzierung des Vermögens der Gesellschaft erfolgt in Höhe von T€ 128.647 ausschließlich durch Eigenkapital. In Höhe von T€ 224 bestehen Verbindlichkeiten aus Lieferungen und Leistungen sowie in Höhe von T€ 20 andere Verbindlichkeiten. Die Eigenkapitalquote der Gesellschaft beträgt damit 99,5 %.

3.10. Gesamtaussage zur Geschäftsentwicklung

Im ersten Halbjahr wurden aufgrund der nahezu vollständig investierten Mittel keine neuen Käufe abgewickelt. Aufgrund der hohen Nachfrage am Immobilienmarkt wurden im zweiten Halbjahr mehrere Objekte gewinnbringend verkauft.

4. Nachtragsbericht

Vorgänge von besonderer Bedeutung nach dem Schluss des Geschäftsjahres, die einen wesentlichen Einfluss auf die Darstellung der Ertrags-, Finanz- und Vermögenslage zur Folge gehabt hätten, haben sich bis zur Erstellung dieses Lageberichts nicht ereignet.

5. Prognosebericht

Die Entwicklung der Gesellschaft beurteilen wir weiterhin zuversichtlich. Mit Blick auf ein adäquates Chance-Risiko-Verhältnis bleiben Immobilien für Anleger im Jahr 2016 eine interessante Anlageklasse — auch weil mögliche Alternativen im Rentenbereich aufgrund der nach wie vor vergleichsweise niedrigen Kapitalmarktzinsen kaum zu finden sind. Immobilienobjekte am Standort Deutschland werden zudem durch eine gute Binnenkonjunktur und einen robusten Arbeitsmarkt positiv unterstützt.

Wir gehen davon aus, auch zukünftig immer in der Lage zu sein, unseren Zahlungsverpflichtungen fristgerecht nachzukommen.

Für die kommenden beiden Geschäftsjahre planen wir mit einem mit den Vorjahren vergleichbaren Geschäftsverlauf.

6. Risikobericht

Zur Erfüllung sowohl der internen Anforderungen als auch der relevanten rechtlichen Bestimmungen verfügt die AVANA Invest GmbH über einen fortlaufenden Risikomanagement-Prozess, in welchem Risiken identifiziert, beurteilt, gesteuert und überwacht werden. Die Steuerung erfolgt dabei auf Basis der Risikostrategie, die sich aus der Geschäftsstrategie und den Investmentstrategien ableitet. In der Organisationsstruktur der Gesellschaft ist eine zentrale Einheit Risikomanagement implementiert, welche die Überwachung der für den Fonds oder die Gesellschaft bestehenden Risiken auf der operativen Ebene koordiniert und sicherstellt. Die zentrale Einheit unterstützt die Abteilungen und das an die fairAM AG ausgelagerte Portfolio-Management bei der integrierten und systematischen Erfassung und Steuerung der relevanten Risiken wie Adressenausfallrisiken, Marktpreisrisiken, Liquiditätsrisiken und operationeller Risiken. Dabei werden die relevanten Risiken von qualifizierten Mitarbeitern identifiziert und berichtet. Die Berichtsperioden sind der jeweiligen Art des Risikos angepasst. Dies ermöglicht eine übergreifende Risikoinventur mit kompetenter Steuerung der Einzelrisiken, aber auch die Berücksichtigung von Interdependenzen der unterschiedlichen Risikobereiche. Durch die enge Zusammenarbeit von Portfolio- und Risikomanagement kann möglichen prozessbedingten Fehlentwicklungen durch Anpassung der entscheidenden Prozesse zeitnah entgegengewirkt werden.

6.1. Adressenausfallrisiken

Liquiditätsanlagen bestanden im Geschäftsjahr bei drei Kreditinstituten, deren Durchschnittsbonität durchgängig zwischen Aa2 und Baa2 lag. Bei Mietvertragsabschluss wird jeder Mieter einer Bonitätsprüfung unterzogen. Bezüglich der Mieter erfolgt zudem ein regelmäßiges Monitoring.

6.2. Marktpreisrisiken

Durch eine breite geografische und sektorale Streuung ist das Portfolio gut diversifiziert, um wirtschaftliche Schwankungen in Deutschland oder Branchen abfangen zu können. Investitionszielland des Immobilienportfolios ist Deutschland. Hinsichtlich der Sektoren-Struktur beträgt der Anteil an Bürogebäuden gemessen an der Jahresnettokaltmiete 20 %, der Einzelhandel ist mit rund 80 % vertreten.

| • |

Zinsänderungsrisiken: Zinsänderungsrisiken betreffen Fremdfinanzierungen bei auslaufender Zinsbindung. Der Fonds fairvesta Mercatus IX GmbH & Co. KG hat keine Fremdfinanzierung getätigt. Bei der Ertragsgenerierung aus Mieteinnahmen spielt das Zinsänderungsrisiko keine Rolle. In Bezug auf die Bewertung von Objekten im Zeitpunkt einer möglichen Veräußerung dieser, ist der Zins zwar grundsätzlich ein Bewertungsfaktor, spielt aber gegenüber dem Marktpreisrisiko eine untergeordnete Rolle. |

| • |

Währungsrisiken: Währungsrisiken sind nicht vorhanden. Der Fonds investiert und finanziert sich ausschließlich in Euro. |

6.3. Liquiditätsrisiken

Für den Fonds fairvesta Mercatus IX GmbH & Co. KG dürfen mit dem Investment in Immobilien im Wesentlichen Vermögensgegenstände erworben werden, die an keiner Börse oder an einem anderen organisierten Markt gehandelt werden. Der Erwerb derartiger Vermögensgegenstände ist grundsätzlich mit der Gefahr verbunden, dass es insbesondere zu Problemen bei der Weiterveräußerung der Vermögensgegenstände an Dritte kommen kann.

Dem Risiko, den Rücknahme- und sonstigen Zahlungsverpflichtungen nicht nachkommen zu können, wird durch ein regelmäßiges Controlling begegnet. Die Liquiditätsquote wird monatlich ermittelt, berichtet und mit einem Sollwert verglichen. Die Steuerung der Liquidität erfolgt durch das Portfolio-Management. Liquiditätsrisiken aufgrund von Fremdfinanzierungen bestehen nicht, da die Fremdfinanzierung sowie deren Rückführung in der Liquiditätsplanung Berücksichtigung finden. Der Fonds fairvesta Mercatus IX GmbH & Co. KG verfügte zum 31.12.2015 über Liquiditätsanlagen in Höhe von € 24.835.718,10. Die liquiden Mittel des Fonds waren zum Ende des Berichtszeitraums in Bankguthaben angelegt.

6.4. Operationelle Risiken

Die Verwaltung eines Fonds unterliegt grundsätzlich operationellen (betrieblichen) Risiken. Sofern sich operationelle Risiken realisieren und weder den Verwalter noch die vom ihm beauftragten Dienstleister ein Verschulden trifft (z.B. bei höherer Gewalt), hätte der Fonds möglicherweise die Nachteile zu tragen. Die Prozesse der AVANA Invest GmbH sowie von deren Dienstleistern sind darauf ausgelegt, dass operationelle Risiken soweit als möglich vermieden werden. Im Berichtszeitraum waren keine nennenswerten operationellen Risiken im Fonds zu verzeichnen. Das Outsourcing des Portfolio-Managements, der Anlegerverwaltung, der Objektverwaltung und der Fondsbuchhaltung erfolgte nur an erfahrene Partner.

7. Sonstige Angaben

7.1. Angaben zur Mitarbeitervergütung

Gemäß § 37 Abs. 1 KAGB legen AIF-Kapitalverwaltungsgesellschaften für ihre Geschäftsleiter und Mitarbeiter mit Kontrollfunktion bzw. mit gleicher Einkommensstufe wie Geschäftsleiter ein Vergütungssystem fest, das mit dem Risikomanagement- und Anreizsystem der Gesellschaft vereinbar ist. Die als Risikoträger identifizierten Personen und Personengruppen erhalten ausschließlich eine feste Vergütung. Variable Vergütungen werden an diese Personengruppen nicht gewährt.

Im Geschäftsjahr 2015 waren bei der AVANA Invest GmbH insgesamt 14 Mitarbeiter beschäftigt. Die Mitarbeiterzahl wurde entsprechend § 285 Nr. 7 HGB unter Einschluss der Geschäftsführung ermittelt.

Die für das Geschäftsjahr 2015 gezahlten Vergütungen an Mitarbeiter gliedern sich wie folgt:

| Gesamt | Führungskräfte | Andere Risk-Taker | |

| Fixe Vergütung | € 1.516.746,37 | € 758.088,94 | € 0,00 |

| Variable Vergütung | € 0,00 | € 0,00 | € 0,00 |

| Gesamtvergütung | € 1.516.746,37 | € 758.088,94 | € 0,00 |

Diese Angaben betreffen die AVANA Invest GmbH gesamt und stimmen mit dem Geschäftsbericht überein. Diese angegeben Beträge sind nicht die Kosten, die der Fonds zu tragen hat.

7.2. Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

| 1. Gesellschaft | keine Änderung |

| 2. Verwahrstelle | keine Änderung |

| 3. Abschlussprüfer | keine Änderung |

| 4. AAB/BAB/Verkaufsprospekt | keine Änderung |

| 5. Anlagestrategie | keine Änderung |

| 6. Anlageziel | keine Änderung |

| 7. Risiken | keine Änderung |

| 8. Auslagerung | keine Änderung |

| 9. Leverage | keine Änderung |

| 10. Bewertungsverfahren | keine Änderung |

| 11. sonstige Sachverhalte den AlF betreffend | • Änderung des Gesellschaftsvertrages: |

| Anpassung der Investitionskriterien (siehe Abschnitt 2.1. im Lagebericht) | |

| • Änderung der Funktion des Anlegerbeirats (aufgrund Umsetzung des KAGB): | |

| alt: beschließende Funktion | |

| neu: beratende Funktion | |